Swiss Finance & Property Group AG, Nicolas Di Maggio - Reality Check nach gutem Jahr

08/01/2021

4 min

Obwohl das vergangene Jahr von diversen Unsicherheiten im Zusammenhang mit COVID-19 geprägt war, erwiesen sich Immobilien nach wie vor als eine attraktive Wertanlage. Während viele Insolvenzen im Jahr 2020 vermieden werden konnten, wird es heuer zum Realitäts-Check zwischen wirtschaftlicher Erholung und negativem Nachholeffekt kommen.

Corona hat im vergangenen Jahr alle wirtschaftlichen und persönlichen Aktivitäten auf den Kopf gestellt. Der starke Anstieg der Fallzahlen zu Beginn des Jahres veranlasste viele Länder, ihre Grenzen zu schliessen und sogar Lockdowns zu beschliessen – eine Strategie, die sich bereits in China zur Eindämmung von COVID-19 als erfolgreich erwiesen hatte.

Die Folgen dieser Massnahmen liessen nicht lange auf sich warten: Börsenpanik und der Einbruch der Märkte, die sich zu Beginn des Jahres noch auf einem Allzeithoch befanden. Trotz der im März noch düsteren Zukunftsaussichten wich die anfängliche Panik schnellen und umfangreichen Bewältigungsstrategien der Staaten und ihrer jeweiligen Zentralbanken.

Höhere Volatilität der Märkte, aber auch rasche Erholungstendenzen

Auf dem Höhepunkt der Krise sanken die Immobilienindizes seit Jahresbeginn um -15% für den Index der Immobilien-Fonds und um -19% für den Index der Immobilien-Gesellschaften. «An der Zinsfront haben wir zu Beginn des Jahres einen Rückgang der 10-jährigen Bundesanleihen von -0.5% auf -1.0% und damit in die Nähe seiner historischen Tiefststände erlebt», sagt Nicolas Di Maggio, Head Asset Management Indirect Investments von Swiss Finance & Property Group. In den USA ging der 10-jährige Anleihen-Zinssatz noch deutlicher zurück, von 1.9% auf 0.4%.

Im Februar und März wurden innerhalb dreier Wochen diverse Referenzzinsen gesenkt, beispielsweise in Grossbritannien (-0.65%), in den USA (-1.50%) und in Kanada (-1.50%). Um alle Wirtschaftsakteure mit der notwendigen Liquidität zu versorgen, entstanden umfangreiche Programme zum Ankauf von Vermögenswerten (Asset Purchase Programmes). Die einzelnen Staaten reagierten schnell: So erreichte der Umfang der steuerlichen Massnahmen bzw. von Konjunkturprogrammen für die G-20-Länder Mitte Mai bereits 4.6% des Bruttoinlandproduktes, wie im Bulletin der Bank für Internationalen Zahlungsausgleich (BIZ) nachzulesen ist.

Der Schweizer Immobilienmarkt reagierte darauf prompt mit einer starken Kurserholung. Der Immobilienfondsindex holte den verlorenen Boden schnell wieder auf und beendete das erste Quartal 2020 mit einem Rückgang von nur -3.45%.

Anlegerreaktionen fallen unterschiedlich aus

Von dieser Basis aus hat sich der Markt je nach Segment auf unterschiedliche Weise entwickelt. Die Nachfrage nach liquiden Anlagen hat diejenige nach kleineren Fonds oder Anlagen wie nicht-kotierten Fonds weit übertroffen. Fonds mit einem Fokus auf Wohnimmobilien wurden gegenüber Fonds, die sich auf den kommerziellen Sektor spezialisiert haben, bevorzugt.

Insgesamt war der Immobiliensektor sehr gefragt. So sah das Jahr eine Rekordzahl von Emissionen und die erfolgreiche Kotierung des CS REF Logistics Plus Fonds sowie die Abspaltung durch Kotierung von Ina Invest von Implenia. Insgesamt hat der Primärmarkt Transaktionen in Höhe von über CHF 5.5 Milliarden generiert, was leicht über dem Niveau der Vorjahre liegt. Dies betrifft kotierte Fonds in Höhe von CHF 1.7 Milliarden, nicht-kotierte Fonds in Höhe von CHF 1.8 Milliarden, Neukotierungen in Höhe von CHF 0.9 Milliarden und Immobilienstiftungen in Höhe von über CHF 1.0 Milliarden. Die letzten Zahlen des Transaktions- und Bewertungsmarktes deuten darauf hin, dass die Anlagerendite für alle Marktsektoren im positiven Bereich bleiben wird, mit der Ausnahme des Hotelsektors, des Gastronomiesektors und bestimmter Einzelhandelsanlagen.

Die Immobilienfonds schlossen mit einer Performance von +10.8% ab. Dahingegen konnten die Immobiliengesellschaften den zu Jahresbeginn verlorenen Boden nicht ganz zurückgewinnen und beendeten das Jahr mit einer Performance von -6.7%. Der Anstieg des Nettoinventarwerts und die erhaltenen Dividenden konnten den Rückgang des Prämienniveaus um 24% (Agio Ende 2019: 45.5%, Ende 2020: 21.5%) nicht vollumfänglich auffangen.

Verhalten positive Aussichten

Der Rückblick zeigt, dass Immobilien trotz der gegenwärtigen Herausforderungen sehr begehrt bleiben. Für Unsicherheit könnte beispielsweise die Debatte um eine mögliche Mietszinssenkung von kommerziellen Mietverträgen sorgen. Während 2020 viele Insolvenzen vermieden werden konnten, wird es dieses Jahr zum Realitäts-Check zwischen wirtschaftlicher Erholung und negativem Nachholeffekt kommen.

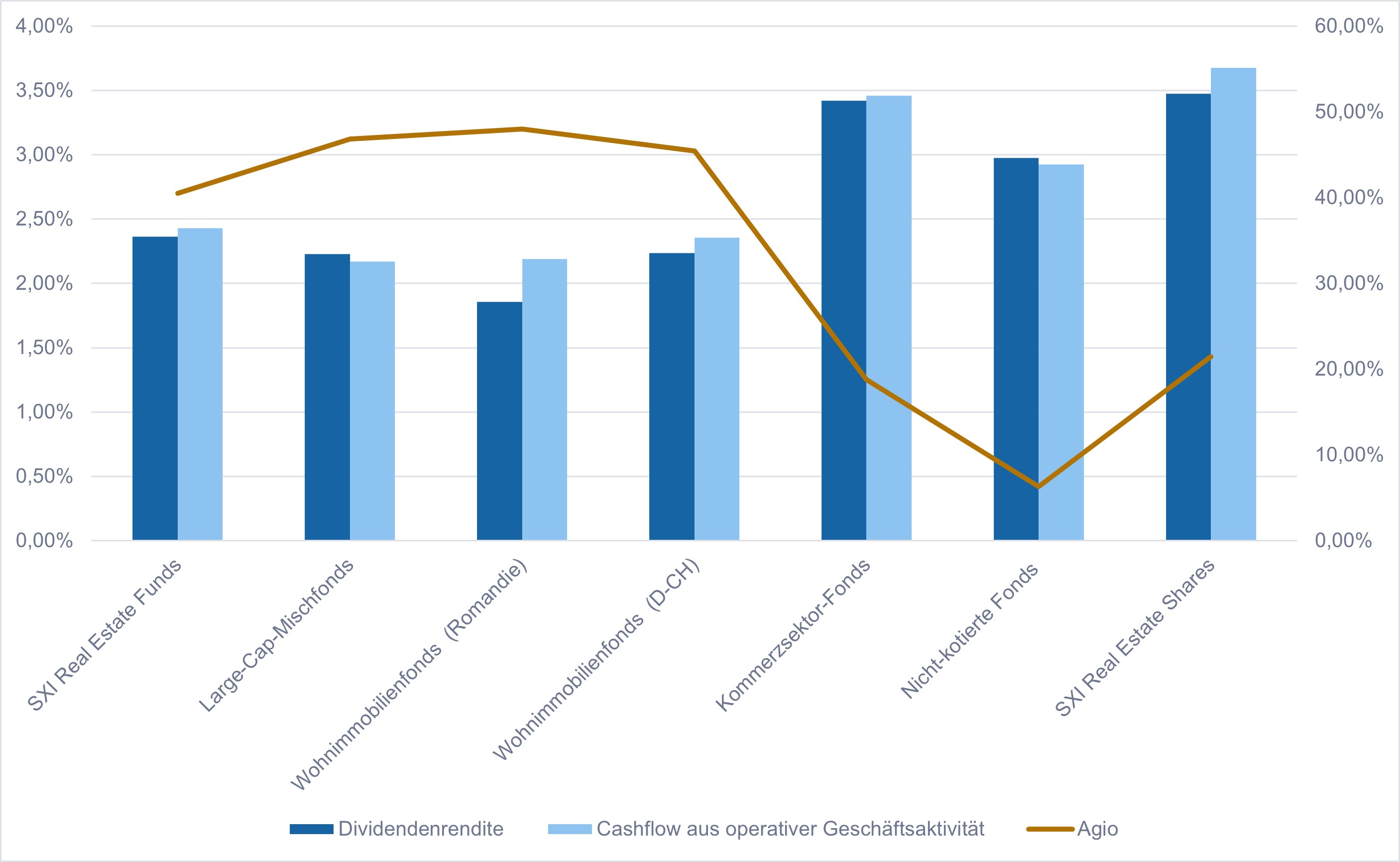

Durch den dynamischen Binnenkonsum nach dem ersten Lockdown im Frühling 2020 konnten einige Sektoren ein Rekordumsatzwachstum verzeichnen, was vielen in Gewerbeimmobilien aktiven Fonds ermöglichte, ihre Ausschüttungsprognose für das kommende Jahr beizubehalten. Ende 2020 erreicht das Agio des Kommerzsektors 18.8% bei einer Dividendenrendite von 3.4% und einer erwarteten operativen Ausschüttungsquote von 99.6%. In ähnlicher Weise erreichen einige Large-Cap-Mischfonds und Wohnimmobilienfonds Agios von 50% und darüber, was eine Dividendenrendite zwischen 1.5% und 2.2% impliziert. Dennoch werden viele Anleger die Publikation der Geschäftszahlen abwarten, bevor sie ihre Positionen für die kommenden Jahre anpassen. Den Ausdruck «Bäume wachsen nicht in den Himmel» wird man im Jahr 2021 wahrscheinlich wieder häufiger lesen.

Während die Margen im Wohn- und des Gewerbesektor noch einige Zeit hoch bleiben dürften, ist es zu bezweifeln, dass Mischfonds im kommenden Jahr eine so hohe Liquiditätsprämie aufrechterhalten werden. Der Sektor der nicht-kotierten Fonds und einige Immobiliengesellschaften scheinen vergleichsweise attraktiv bewertet zu sein und sollten sich 2021 gut entwickeln.

Nicolas Di Maggio

Head Asset Management

Indirect Investments

Nicolas Di Maggio wurde im November 2017 als Leiter für indirekte Anlagen in die Geschäftsleitung von Swiss Finance & Property Funds AG eingestellt und ist seit Januar 2019 für das Business Development Indirect bei der Swiss Finance & Property AG verantwortlich.

Davor leitete er mehr als 10 Jahre lang indirekte Immobilienmandate bei der Banque Cantonale Vaudoise.

Er ist ein Certified International Investment Analyst (CIIA) und hat einen Master in Wirtschaftswissenschaften mit Spezialisierung auf Management an der Universität Lausanne, Fakultät für Wirtschaftswissenschaften (HEC).

Swiss Finance & Property Group SA

Seefeldstrasse 275

8008 Zurich

+ 41 43 344 61 31