Dans un contexte marqué par l’intégration progressive des baisses de taux et par un repositionnement des investisseurs, l’immobilier indirect suisse a confirmé en 2025 sa solidité et son attractivité. Les performances annuelles enregistrées, tant pour les fonds cotés que non cotés, témoignent de la résilience de la classe d’actifs et de la qualité des fondamentaux sous-jacents.

Porté notamment par la dynamique des fonds résidentiels, par des niveaux d’agios soutenus et par un volume de capitaux levés en forte progression, le marché poursuit son adaptation à un environnement financier en mutation. Dans le même temps, la pénurie de logements, l’évolution des loyers et la discipline accrue des gestionnaires redessinent durablement les équilibres du secteur.

L’analyse trimestrielle ci-dessous propose une lecture approfondie des principales tendances observées à fin 2025, ainsi que des perspectives qui se dessinent pour l’année 2026.

RAPPORT TRIMESTRIEL AU 31.12.2025

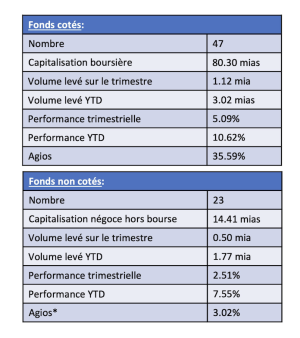

L’univers des fonds immobiliers se compose de:

Source : IMvestir Partners SA

*sur la base du dernier cours connu ou sur la dernière transaction effectuée au cours du trimestre.

Commentaire trimestriel:

L’année 2025 s’est achevée sur une dynamique très favorable pour l’immobilier indirect. En effet, les fonds immobiliers cotés affichent une performance annuelle de 10,62% et de 7,55% pour les fonds non cotés. Sur le trimestre, les fonds cotés ont affiché une performance de +5,09%, renforçant la progression des agios des fonds listés (+35,6%) et les fonds non cotés ont enregistré une performance de +2,51%, avec des agios plus contenus (+3,02%).

Les performances annuelles solides ont été portées principalement par les fonds résidentiels, qui se sont imposés comme les moteurs de la performance globale des fonds cotés. À l’inverse, les fonds commerciaux ont une nouvelle fois sous-performé l’indice, illustrant la prudence et l’attentisme persistants des investisseurs dans ce segment. Contrairement aux idées reçues, ce ne sont pas les fonds de plus grande taille qui se distinguent, mais les fonds détenus en direct, qui ont enregistré +14,23% et devancent nettement ceux investissant de manière indirecte. Enfin, la dispersion croissante des performances entre fonds souligne l’intérêt d’une analyse approfondie et individualisée afin de générer de l’alpha au sein d’un portefeuille. Elle reflète également une différenciation plus marquée des placements collectifs aux yeux des investisseurs, au regard du professionnalisme et de la qualité de gestion.

À ce stade, les quatre baisses consécutives des taux directeurs par la BNS semblent avoir été intégrées dans les prix. Ainsi, la classe d’actifs valorisée pleinement tend à devenir encore plus sensible à un éventuel changement de régime de taux ou à une évolution du sentiment de marché. Toutes choses égales par ailleurs une normalisation progressive est attendue, avec un retour vers un rendement total annualisé proche de la moyenne historique d’environ 5 à 6%. Une stabilisation des prix devrait ainsi se dessiner au cours des prochains mois.

Le marché immobilier indirect a vu l’arrivée de trois nouveaux fonds cotés. Ces mises en bourse ont globalement été bien accueillies par le marché mais, elles contribuent à réduire la profondeur de l’univers des fonds non cotés alors que la demande demeure soutenue. Celle-ci est notamment portée par des agios faibles (environ 2%) et une volatilité inférieure.

Sur le marché des capitaux, CHF 4,8 milliards ont été levés en 2025, soit une hausse de +63% par rapport à 2024 (et +170% par rapport au Q4 2024). Cette dynamique illustre le repositionnement des investisseurs dans l’immobilier indirect, soutenu par un spread de rendement supérieur à 2% entre les obligations fédérales et le rendement du dividende (2,26% pour les fonds cotés et 3,04% pour les fonds non cotés).

Il convient toutefois de rappeler que le rendement du dividende tend mécaniquement à se contracter lorsque les marchés boursiers évoluent favorablement. Dans ce contexte, l’analyse approfondie de la qualité des cash-flows locatifs, de la visibilité des dividendes et de la stabilité des portefeuilles devient d’autant plus essentielle.

Une vigilance s’impose pour 2026, qui s’annonce encore comme une année soutenue en matière d’augmentations de capital. La réalité du marché demeure toutefois exigeante : les opportunités d’acquisition d’immeubles offrant des rendements attractifs et non dilutifs pour les portefeuilles deviennent de plus en plus complexes à identifier pour les gestionnaires.

Du côté du marché de l’immobilier direct, en raison des contraintes administratives et de la hausse significative des coûts de construction, le développement de nouveaux projets immobiliers prend plus de temps et peut s’étendre sur plus de dix ans. Cette situation incite les investisseurs à privilégier l’immobilier existant offrant un rendement immédiat. Il en résulte un nombre de permis de construire historiquement bas, contribuant à la hausse des loyers et à une aggravation de la pénurie de logements.

Cette forte demande pour l’immobilier de rendement s’est ainsi traduite par une augmentation marquée des prix, avec une progression de +39,2% pour les immeubles d’habitation entre 2015 et 2025 (selon WP), et une hausse de +23,7% pour les immeubles commerciaux. À noter toutefois que les experts en estimation anticipent une évolution plus modérée et stable des prix à l’horizon 2026, de l’ordre de +1,5% à +2%.

Selon WP, une légère baisse des loyers des baux en cours est attendue en 2026 (-0,8%), principalement en raison de l’adaptation du taux de référence. En parallèle, les loyers de l’offre devraient néanmoins progresser de +0,7%, soutenus par la persistance de la pénurie de logements. Cela étant, le ralentissement de la croissance de l’emploi ainsi que la stabilisation démographique tendent à modérer la demande, ce qui contribue à une détente encore limitée du marché.

Dans ce contexte, nous pouvons observer une discipline accrue des gestionnaires de fonds en matière de levier financier. Ceux-ci tendent à s’éloigner de la limite réglementaire des 33% et à adopter une approche plus prudente, notamment en allongeant la duration de leur financement. Cette évolution reflète les enseignements tirés de la hausse rapide des taux en 2022.

IMvestir Partners / COPTIS

Partager cet article sur:

En lien avec cet article

Partager cet article sur: