En tant que partenaire de confiance, les banques dépositaires contribuent à renforcer la pertinence du marché de l’investissement socialement responsable. Zoom sur l’approche opérationnelle de la surveillance de la prise en compte des critères.

Si les gestionnaires sont évidemment au cœur de la mise en place des stratégies de prise en compte des critères environnementaux, sociaux et de gouvernance (ESG) lors de l’élaboration de la politique de placement, c’est bien toute la chaîne de valeur du fonds qui doit adapter ses pratiques. Ceci afin que la dénomination ESG et les approches mises en œuvre ne soient pas seulement déclarées, mais suivent aussi le même niveau de surveillance que les éléments financiers pour les investisseurs et les investisseuses, ainsi que l’exige l’autorité de surveillance des marchés, la FINMA.

Qui dit toute la chaîne de valeur inclut bien sûr la banque dépositaire. Dans le cadre de ses activités de surveillance des placements collectifs, il lui incombe notamment de s’assurer que les décisions afférentes aux placements soient conformes à la loi et au règlement (art. 73 al 3, LPCC).

Ainsi, elle doit veiller à ce que les décisions de placement respectent les contraintes ESG définies par les promoteurs dans le contrat de fonds. Pour ce faire, la banque dépositaire met en place des contrôles spécifiques sur les limites quantitatives. Lorsque le fonds prévoit des critères qualitatifs plus difficiles à évaluer, des contrôles sur mesure sont effectués sur la base des informations requises par la banque dépositaire auprès des directions de fonds et des gestionnaires.

Voici comment les principes de surveillance peuvent être établis par une banque dépositaire, en adéquation avec les recommandations suisses et européennes disponibles et mentionnées ci-dessous.

1. Contrôle du déroulement des processus ESG

La banque dépositaire contrôle les approches d’investissement socialement responsable (ISR) définies par la politique de placement du contrat de fonds. Elle se réfère aux catégories énoncées dans les recommandations que l’Asset Management Association Switzerland (AMAS) a publiées en décembre 2021 et dans l’étude menée par l’association Swiss Sustainable Finance (SSF) de juin 2022. Ce sont pour rappel:

• les exclusions,

• l’intégration de critères ESG,

• le dialogue actionnarial ESG,

• le filtrage fondé sur des normes,

• l’exercice du droit de vote sur des critères ESG,

• le Best-in-class,

• l’investissement thématique durable,

• l’Impact Investing.

Les premières lignes directrices de l’AMAS ont été publiées en février 2020. Depuis, le document est régulièrement actualisé. Selon la dernière version publiée le 26 juin 2024, les attentes concernant les règles d’organisation n’ont pas présenté de changement matériel. La banque dépositaire effectue une diligence sur les points suivants:

• Infrastructure et organisation: les gestionnaires d’actifs doivent disposer de l’infrastructure et des ressources qualifiées nécessaires pour mettre en œuvre les exigences en matière de durabilité.

• Politique de durabilité: une politique claire en matière de durabilité doit être intégrée dans le règlement de placement collectif. Approuvée par la FINMA, elle doit spécifier les objectifs de durabilité poursuivis.

• Contrôle des risques et reporting: les gestionnaires sont tenus de vérifier régulièrement que les exigences en matière de durabilité sont respectées. Un rapport sur la durabilité doit être fourni aux investisseurs et aux investisseuses au moins une fois par an selon l’art. 21 de l’autorégulation.

Par conséquent, la surveillance de la banque dépositaire exige des directions de fonds et des SICAV une documentation permettant d’assurer un contrôle efficace du respect par le gestionnaire des approches d’investissement responsable choisies.

Elle vérifie le déroulement des processus opérationnels ESG au moyen d’un questionnaire transmis à la direction du fonds et au promoteur, questionnaire dont l’objectif est de s’assurer que la banque dépositaire dispose de toutes les informations concernant:

• les directives opérationnelles sur la réalisation des approches durables mentionnées dans les contraintes de placement;

• les plans d'action et les mesures pour atteindre les objectifs;

• les reportings du gestionnaire: fréquence, sujets traités, destinataires.

Dans le cas où des aspects de processus sont en cours de mise en œuvre ou d’évolution, le suivi de ces projets est effectué par la banque dépositaire.

En pratique, cette approche est harmonisée avec les éléments contenus dans la prise de position de l’Association de l’industrie des fonds au Luxembourg (ALFI) publiée en septembre 2023.

2. Contrôle de l’existence d’un bilan ESG pour l’acquisition d’un immeuble par un fonds immobilier

Autre tâche de surveillance de la banque dépositaire: elle vérifie qu’un bilan ESG existe et est documenté lors d’une acquisition, lorsque cet élément est prévu dans le règlement de placement d’un fonds immobilier. Dans ce cadre, les gérants établissent une fiche technique énergétique de chaque actif, ainsi qu’un calcul de l’indice de dépense de chaleur. Au niveau des portefeuilles, le programme de rénovation pluriannuel doit être intégré dans la gestion. Il s’agit principalement de l’isolation, des changements de vitrage et du remplacement des systèmes de chauffage. Ceci pour répondre aux principaux engagements pris par les gérants. Soit la publication et le suivi d’indicateurs clés, la réduction de l’intensité carbone et de l’exposition aux énergies fossiles du portefeuille.

L’importance de mettre en place des processus opérationnels documentés a été récemment soulignée dans un rapport de l’Autorité des Marchés Financiers (AMF) en France qui sanctionne un fonds immobilier pour le non-respect des due diligences ESG à l’achat. À la suite d’un contrôle mené sur la gestion de deux actifs immobiliers par un fonds immobilier libellé ESG, le rapport met en évidence plusieurs manquements quant aux exigences de transparence et de diligence ESG:

• les scores ESG établis préalablement à la décision d’acquisition, soit le score à l’acquisition et le score ESG cible à l’horizon trois ans, ne sont ni documentés ni formalisés. Ils ne figurent ni dans les procès-verbaux des Comités de stratégie immobilière ni dans celui du Comité d’investissement actant de la décision d’investissement;

• les procès-verbaux des Comités de stratégie immobilière comportent la mention «due diligence ESG effectuée et présentation de la note ESG», sans que cette due diligence et cette présentation ne soient mentionnées ou annexées;

• la grille d’analyse reprenant les 90 critères permettant d’établir la notation de l’actif immobilier (i) n’est pas datée ; (ii) ne mentionne pas la notation ESG finale après prise en compte de ces critères;

• la direction de fonds n’a pas justifié par des éléments probants la réévaluation à la hausse du score ESG de l’actif (passant de 56,1 à 72 à l’acquisition et de 69,2 à 77,3 à horizon 3 ans) le rendant ainsi éligible et ne s’est pas assuré de la traçabilité des diligences accomplies.

Prenant en compte que l’AMAS considère les prescriptions de droit européen comme une réglementation comparable, il est utile de considérer les éléments publiés comme un éclairage.

3. Contrôles quantitatifs: le défi de l’obtention et de la gestion des données

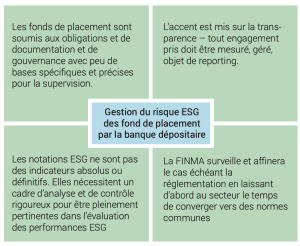

Pour surveiller les contraintes liées aux placements ESG, la banque dépositaire doit s’appuyer sur des données. Or, l’obtention et la manipulation des données ESG présentent plusieurs défis:

• Pour un même placement, plusieurs fournisseurs de données ESG peuvent apprécier ces données différemment.

• Les données ne sont pas disponibles en continu – elles ne peuvent ainsi l’être parfois qu’une fois par an – ce qui peut être considéré comme peu fréquent en regard d’une responsabilité de surveillance permanente.

• Des données indépendantes ne sont pas toujours disponibles. S’appuyer sur les données de la direction de fonds ou du gestionnaire implique des contrôles de plausibilité.

• Intensité carbone des fonds immobiliers: l’absence d’un indice de référence ou benchmark rend la comparaison et l’interprétation des données difficiles. La méthodologie d’intégration des émissions de CO2 peut varier en fonction du prestataire ESG, les chiffres publiés ne sont pas uniformes.

Ainsi, la banque dépositaire aborde les contrôles quantitatifs avec circonspection. C’est notamment le cas lorsqu’un taux change de façon significative d’une année à l’autre. Des recherches plus précises peuvent alors être menées.

Un dialogue permanent

En conclusion, la surveillance du respect des stratégies ESG d’un fonds de placement par une banque dépositaire revêt une importance croissante à l’heure où les investissements responsables se multiplient. Bien que les banques dépositaires ne soient pas des participants directs au marché, elles jouent un rôle clé non seulement dans la surveillance, mais aussi en tant que partenaire de confiance des gestionnaires de fonds. Intermédiaire de conformité, la banque dépositaire peut aussi les aider dans l’optimisation de leur processus.

La banque dépositaire doit gérer un autre défi: sa dépendance aux informations du gestionnaire, ce qui peut entraîner des faiblesses lors d’une surveillance continue. Pour pallier ce problème, elle peut recourir à des fournisseurs externes de données ESG afin de garantir la vérification et la transparence des investissements. Elle peut par ailleurs évaluer le déroulement des processus ESG pour assurer de manière raisonnable la qualité des données ESG.

L’accompagnement ne repose pas sur une comparaison directe des pratiques des différents gestionnaires, ce qui pourrait poser des questions de confidentialité. Il s’agit plutôt d’apporter des éclairages basés sur une expertise spécialisée et des processus indépendants. Cette capacité à évaluer les processus internes des gestionnaires constitue une réelle valeur ajoutée pour l’amélioration continue. Au travers de ce dialogue, les gestionnaires peuvent évaluer eux-mêmes leur stratégie ESG, non seulement pour rester conformes aux exigences réglementaires, mais aussi pour s’aligner sur des standards plus élevés de performance.

Pour les investisseurs et les investisseuses, la démarche de la banque dépositaire offre une assurance supplémentaire: celle de savoir que les fonds dans lesquels ils placent leur argent sont surveillés de manière indépendante et permanente.

En somme, l’implication proactive des banques dépositaires dans le suivi de l’application des critères ESG et l’accompagnement des gestionnaires de fonds permettent d’améliorer la qualité des processus. En s’érigeant en partenaires de confiance, elles contribuent à renforcer la solidité du marché de l’investissement responsable, pour le bénéfice des gestionnaires ainsi que des investisseurs et investisseuses.

En ce qui concerne la banque dépositaire de la BCV, elle a non seulement retravaillé son cahier des charges en matière d'exigences de surveillance ESG, mais elle a également renforcé ses compétences dans ce domaine.

Charlotte Eich

Responsable de la supervision des fonds

Banque dépositaire

BCV

Source: BCV

Partager cet article sur:

En lien avec cet article

Partager cet article sur: