Verschiedene Politiker möchten Ausländern den Erwerb von Aktien an Immobiliengesellschaften wieder verbieten – so wie es vor 2005 der Fall war. Doch ein solcher Rückschritt wäre nicht nur kontraproduktiv, sondern würde auch keine nennenswerten Auswirkungen auf die Preise von Wohnimmobilien haben. Immobiliengesellschaften sind vorwiegend im gewerblichen Bereich tätig, erklärt Robert Sekula, Senior Portfolio Manager bei SFP. Darüber hinaus könnte eine Rückkehr zu alten Regelungen eine Kettenreaktion auslösen, die letztlich die Renditen der Schweizer Pensionskassen negativ beeinflusst. Statt auf rückwärtsgewandte Massnahmen zu setzen, sollten wir auf innovative Lösungen bauen, die nachhaltiges Wachstum und Stabilität fördern.

In seiner am 29. Januar 2025 veröffentlichten Stellungnahme zur Ablehnung der Volksinitiative «Keine 10-Millionen-Schweiz» formulierte der Bundesrat verschiedene Begleitmassnahmen und stiess damit eine erneute Diskussion über die Unterstellung kotierter Immobiliengesellschaften unter die Lex Koller an.

Diese Massnahme ist sachlich nicht gerechtfertigt und stützt sich auf überbewertete Argumente – etwa den angeblich starken Einfluss dieser Gesellschaften auf den Wohnungsmarkt, eine drohende ausländische Dominanz oder eine vermeintliche Abwanderung der Bodenrente (Erträge bzw. Wertsteigerungen von Grundstücken). Als mögliche Folge könnte die Dekotierung der betroffenen Gesellschaften drohen. Dabei sorgt gerade die Börsenkotierung für mehr Transparenz – etwa durch umfassende Rechenschaftspflichten zur Geschäftsentwicklung oder durch ESG-Ziele wie die Erreichung der CO₂-Neutralität – und trägt so zur höheren Akzeptanz bei Investoren bei.

Die Debatte um die Lex Koller

Bereits seit 2005 dürfen auch Personen im Ausland Anteile an börsenkotierten Schweizer Immobiliengesellschaften erwerben. Mit diesem Schritt wurde eine Gleichbehandlung mit den ebenfalls bewilligungsfreien, regelmässig gehandelten Immobilienfonds geschaffen. Ziel war es, den administrativen Aufwand zu reduzieren und den Zugang zum Kapitalmarkt zu erleichtern. Mit der Kotierung – so die Annahme – sollte das Risiko einer ausländischen Beherrschung aufgrund der breiten Eigentümerstreuung nicht mehr bestehen.

War die politische Stimmung damals noch für weitere Lockerungen der Lex Koller, verlangten ab 2013 diverse Vorstösse die Abschaffung der Privilegierung des Erwerbs von Anteilen an Immobilienfonds und börsenkotierten Immobiliengesellschaften durch Ausländer. Begründet wurde dies etwa mit dem vermeintlichen Einfluss börsennotierter Immobiliengesellschaften auf den Wohnungsmarkt, der befürchteten ausländischen Kontrolle und einer erfundenen Abwanderung der Grundstückserträge. Nur knapp konnte der Ständerat im Juni 2014 eine Verschärfung abwehren. Zwischenzeitlich gab es weitere Versuche, den Erwerb von Aktien an Immobiliengesellschaften sowie Anteilen an Immobilienfonds einzuschränken. Die jetzt vom Bundesrat angestossene weitere Verschärfung erscheint daher nicht nur überraschend, sondern auch unangemessen.

Die betroffenen Immobiliengesellschaften

Das Universum der an der Schweizer Börse SIX kotierten Unternehmen umfasst derzeit 15 Immobiliengesellschaften. Laut Analysen der SFP AG über die letzten sieben Jahre war ihr Anteil von Immobilien mit Wohnnutzung gemessen am Verkehrswert nie grösser als 15%. Die beiden grössten Unternehmen Swiss Prime Site und PSP, welche knapp 60% der Marktkapitalisierung auf sich vereinen, haben eine Wohnquote von je unter 1%. Gemäss einer Studie des Immobilienberatungsunternehmens JLL [1] sind weniger als 2% der Mietwohnungen in der Schweiz im Besitz der kotierten Gesellschaften. Auch eine Auswertung des Bundesamtes für Statistik [2] über die Eigentümertypen der Mietwohnungen für das Jahr 2024 misst den Baufirmen und Immobiliengesellschaften mit 8% einen geringen Anteil zu. Dieser Wert lag seit Beginn der Erhebung im Jahr 2017 immer unter 9%. Der Fokus auf kommerzielle Flächen, und dies primär auf Büroflächen, ist unter anderem auch eine präventive Massnahme des herrschenden Interpretationsspielraums der Bewilligungspflicht der Lex Koller und des föderalen Vollzugs. Ein Grund ist aber auch die über die Jahre erarbeitete Expertise in der Entwicklung und Bewirtschaftung kommerzieller Flächen, die sich stark von Wohnflächen unterscheiden.

Quelle: Geschäftsberichte, SFP AG

Ein weiterer Vorteil der Kotierung liegt im erweiterten Zugang zu Eigen- und Fremdkapital. Im Vergleich zu klassischen Hypotheken lassen sich Finanzierungen flexibler und effizienter strukturieren. Trotz Herausforderungen bei Büroflächen konnten Leerstände auf tiefem Niveau gehalten werden – ein Indiz für marktgerechtes Handeln.

Insgesamt zeigt sich, dass Immobiliengesellschaften im Vergleich zu anderen Immobilienanlagen effizienter sind. Fälschlicherweise wird jedoch oft ein direkter Zusammenhang zwischen der Entwicklung ihrer Marktkapitalisierung und dem Schweizer Immobilienmarkt hergestellt. Dabei ergibt sich die Marktkapitalisierung aus dem Aktienkurs und wird von zahlreichen Faktoren beeinflusst – und nicht zuletzt auch von geopolitischen Unsicherheiten. Ihre Entwicklung verläuft daher deutlich volatiler als jene der von externen Schätzern ermittelten Grundstückswerte. Wie der untenstehende Chart zeigt, bestehen nur geringe Parallelen zwischen der Entwicklung der Marktkapitalisierung und jener der Grundstückswerte im Universum der kotierten Immobilienanlagen. Die Marktkapitalisierung spiegelt vielmehr die Bereitschaft der Investoren wider, Aktien zu einem Preis zu erwerben, der auf zukünftigen Erwartungen basiert. Das führt zu höherer Volatilität – aber auch zu Aufpreisen oder einem Discount.

Quelle: Geschäftsberichte, SFP AG

Kotierte Immobiliengesellschaften haben sich über die letzten Jahre bei Schweizer Investoren, im speziellen bei Pensionskassen etabliert. Sie halten schätzungsweise ca. 20% der Aktien, was aber stark von der jeweiligen Gesellschaft abhängig ist. Über die Beteiligung an kotierten Immobiliengesellschaften und somit an der kommerziellen Flächennutzung diversifizieren die Pensionskassen ihre Immobilienportfolios, welche meist auf Wohnimmobilien ausgerichtet sind. Eine Verschärfung der seit 2005 gültigen Regeln, welche zur Folge hätte, dass die kotierten Immobiliengesellschaften jeden Investor nach seiner Lex-Koller-Fähigkeit schon beim Erwerb und nicht erst beim Stimmrechtseintrag prüfen müsste, wäre mit unverhältnismässigem Aufwand verbunden, welcher so zu befürchten ist, in einer Dekotierung und in einem Abverkauf münden würde.

Nischenmarkt Schweiz

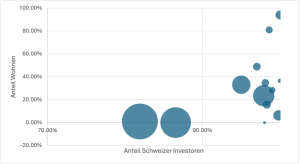

Investoren aus dem Ausland spielen auf dem Schweizer Immobilienmarkt weiterhin eine untergeordnete Rolle. Die Marktkapitalisierung der kotierten Schweizer Immobiliengesellschaften macht mit CHF 30 Milliarden ca. 1% des globalen Marktes für kotierte Immobiliengesellschaften aus, was auch in Bezug auf die Liquidität nicht internationalen Anforderungen entspricht. Der Tagesumsatz der an der Schweizer Börse SIX kotierten Immobiliengesellschaften entspricht mit CHF 33 Millionen ein Zwölftel des täglichen Umsatzes von Novartis. Der Anteil registrierter Schweizer Investoren ist in den letzten fünf Jahren deutlich angestiegen. Der Anteil gemeldeter ausländischer Investoren liegt im Schnitt für das ganze Universum der kotierten Immobiliengesellschaften bei nur 4%. Nur drei Unternehmen weisen einen Ausländeranteil von über 10% auf, bei zweien vor allem durch internationale ETF-Anbieter wie BlackRock oder Vanguard, die auch für Schweizer Anleger investieren. Bei diesen darf angenommen werden, dass auch wiederum Schweizer Anleger investiert sind. Um die Anforderungen der Lex Koller sicherzustellen, behalten sich die Gesellschaften in den Statuten das Recht vor, eine Eintragung im Aktionärsregister zu verwehren, falls diese nicht schon über eine duale Aktionärsstruktur (Stimmrechtsaktie) sichergestellt wird.

Quelle: Geschäftsberichte, SFP AG

Die Börsenkotierung verpflichtet die Gesellschaften auch zur deutlich strengeren Rechenschaft und somit zu mehr Transparenz, welche für Investoren gerade hinsichtlich nicht finanzieller Kennzahlen immer wichtiger wird. Dies zeigt sich aktuell in den Anforderungen von Environmental-, Social- & Governance-Themen (ESG). Firmen werden verpflichtet über diese Aspekte zu rapportieren und aufzuzeigen, wie nationale und gesellschaftliche Ziel erreicht werden. Als Beispiel sei hier die CO2-Zielsetzung des Bundesrates erwähnt und der Frage nach einem Absenkpfad. Bei einer Dekotierung ist zu befürchten, dass die gewünschte Transparenz verloren geht.

Fazit

Eine Verschärfung der Lex Koller für börsenkotierte Immobiliengesellschaften löst weder die Wohnungsnot, noch begründet sie die Abwanderung der Bodenrente durch Ausländer. Für die Kunden der Swiss Finance & Property AG, welche primär Vermögen für Schweizer Institutionelle Kunden verwaltet, würde mit der potenziellen Dekotierung ein wichtiger Baustein in der Portfoliokonstruktion, aber auch in der Erwirtschaftung eines Mehrertrages wegfallen. Die Investoren wie auch die Immobiliengesellschaften haben gelernt mit den Anforderungen der Lex Koller umzugehen. Eine Verschärfung würde lediglich neue Risiken erzeugen, ohne die aktuellen Probleme zu lösen.

Robert Sekula, Swiss Finance & Property Group (SFP Group)

[1] JLL Research Schweiz, April 2025, Daniel Stocker

[2] www.bfs.admin.ch, Eigentümertyp der Mietwohnungen

Diesen Artikel teilen auf:

In Verbindung mit dem Artikel

Diesen Artikel teilen auf: