Les REITs, le moyen le plus innovant d’investir dans l’immobilier

10/05/2021

3 min

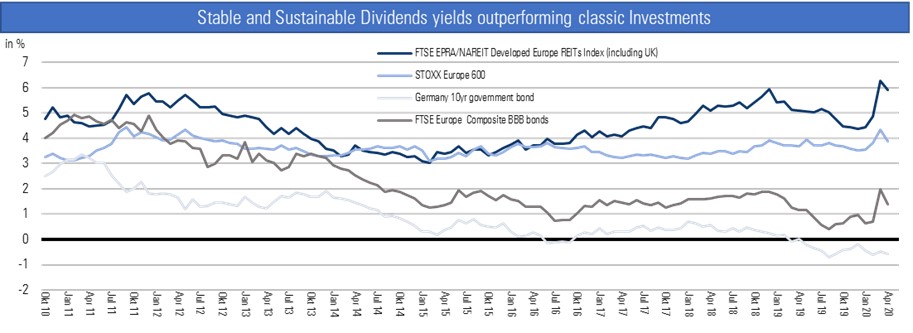

Les REITs Real Estate Investment Trust, sont une classe d’actifs en pleine expansion et indispensable dans le portefeuille immobilier d’investisseurs institutionnels. Au vu des taux d’intérêt bas et du manque de possibilités de placement, les REITs permettent d’accéder à un portefeuille très diversifié, qui génère des flux de trésorerie stables, à partir de biens immobiliers. Ainsi, les REITs sont une solution de placement immobilier liquide, globale et diversifiée.

Avantages

Les REITs sont des sociétés immobilières cotées en bourse et sont donc comparables à des sociétés anonymes immobilières cotées en bourse. Mais, bien que les REITs offrent les avantages de l’univers boursier, elles n’en présentent pas toutes les caractéristiques et sont uniques en leur genre à de nombreux égards.

Les REITs sont en corrélation étroite avec le monde immobilier et présentent donc un risque immobilier. Par conséquent, leur volatilité suit les marchés immobiliers et non les marchés des actions. Par ailleurs, ils sont tenus par la loi de distribuer 80 à 90% de leurs bénéfices annuels.

Combiné à la transparence fiscale, les REITs offrent la garantie que les bénéfices seront distribués aux actionnaires sans subir de pertes fiscales. Ainsi, les REITs garantissent des rendements stables et donc des flux de trésorerie aux investisseurs.

Perspectives 2021

Si l’on compare la valorisation des REITs en tant que forme immobilière liquide aux investissements directs dans le marché de l’immobilier, on constate une sous-estimation relative des REITs, alors qu’ils présentent l’avantage de la liquidité quotidienne.

« Nous nous attendons à ce que les marchés mondiaux des REITs enregistrent à nouveau des rendements totaux à deux chiffres cette année. En outre, selon nos prévisions en interne, le taux de rendement sur dividendes moyen des REITs conservateurs devrait rester supérieur à 5% », a déclaré Thorsten Schilling, Director Portfolio Management REIT auprès de DeA Real Estate Capital Germany GmbH, une société de gestion de placements leader établie à Munich et disposant d’une expérience de plusieurs décennies dans le secteur immobilier coté en bourse.

L’effet du coronavirus largement pris en compte

Les SIIC dans le segment des centres commerciaux et galeries marchandes notamment ont enregistré une évolution très négative des cours, ce qui a également été le cas dans le segment des bureaux.

Cette dégringolade devrait s’inverser en 2021. La vaccination qui suit son cours dans le monde entier, devrait permettre à la situation de se normaliser au plus tard au cours du deuxième semestre. Les cours des actions REITs réagiront positivement de façon précoce à cette évolution.

Mais d’autres secteurs comme la logistique et l’habitat, qui ne sont pas touchés par la pandémie, ou du moins pas aussi fortement, et sont actuellement considérés comme des « refuges », offriront à l’avenir eux aussi des opportunités de rendement stables et très favorables en raison des tendances durables de la numérisation et de la démographie.

Faible valorisation globale des REITs

Les REITs continuent d’être négociés avec une décote moyenne de la valeur nette d'inventaire (VNI) de 28%, notamment en Europe, ce qui correspond presque exactement à la valeur relative des REITs enregistrée il y a plus de 10 ans. Toutefois, on observe des différences importantes : les valorisations varient selon le pays et la branche.

Tandis que les REITs dans les centres commerciaux et immeubles de bureaux sont négociés en partie avec des décotes très élevées, ceux dans le domaine de la logistique et des entrepôts de données ne peuvent être acquis qu’avec une majoration élevée.

En raison des discussions concernant les défis structurels à venir du secteur du commerce de détail, les REITs sont négociés dans ce domaine avec une décote d’environ 70%. Les REITs investissant dans la logistique sont quant à eux négociés avec une majoration allant jusqu’à 80%. Selon Thorsten Schilling, « plus que jamais, la clé du bon investissement REITs réside dans le choix des titres et non dans la réplication de l’indice. »

Baisse des risques financiers attendue pour 2021

L’écart entre le rapport prêt-valeur (LTV, Loan to Value) des REITs (environ 33%) et des non-REITs (40%) reste à un niveau historiquement élevé.

Thorsten Schilling : « Nous partons du principe que ce niveau restera stable et escomptons dans l’ensemble des risques financiers moins importants en 2021 pour les REITs cotés en bourse. Le rendement sur dividendes moyen du marché restera également stable en 2021, à environ 3,1%. Selon nos prévisions, les entreprises paieront en moyenne au moins les mêmes dividendes en absolu pour 2021. »

Avec une approche active, incluant des investissements dans des entreprises conservatrices, il sera ainsi possible de réaliser un rendement sur dividendes de plus de 5%.

La plupart des REITs sont très flexibles en raison de leur cotation en bourse

La flexibilité et la concentration sur les thèmes ESG, qui découlent des objectifs de développement durable (ODD) fixés par l’ONU, constitueront à l’avenir les plus gros défis et les plus grandes opportunités pour les entreprises immobilières.

Certains REITs se démarqueront nettement au cours des prochaines années. Ils peuvent modifier leurs stratégies et directives afin de perdurer à l’avenir. Malheureusement, de nombreuses équipes de gestion de REITs ne reconnaissent pas encore ces grands défis et chances.

Il est essentiel de transformer l’entreprise à temps, afin de réussir à long terme. Thorsten Schilling remarque : « Nous accompagnons les entreprises orientées vers l’avenir dans nos mandats et fonds gérés activement. Toutes les autres trouvent leurs investisseurs dans des ETF et indices passifs. »

![]()