IMvestir - Immobilien – eine unumgängliche Anlageklasse - November 2020

02/11/2020

7 min

Immobilien im Kontext eines diversifizierten Portfolios

Diese Studie erörtert die Gründe für eine Aufnahme von Immobilien in ein diversifiziertes Portfolio. Sie eröffnet eine strategische und zusammenfassende Perspektive auf eine zu häufig noch vernachlässigte Anlageklasse und betrachtet Anlagen im In- und Ausland. Ohne detailliert auf die unterschiedlichen Anlageinstrumente einzugehen, soll hier der Mehrwert von Immobilienanlagen herausgestellt werden. In unserer nächsten Ausgabe konzentrieren wir uns auf schweizerische indirekte Immobilienanlagen.

Echter Mehrwert durch die Aufnahme der Anlageklasse Immobilien

Attraktives Risiko-/Renditeprofil

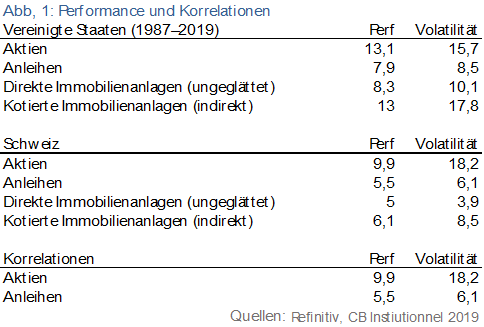

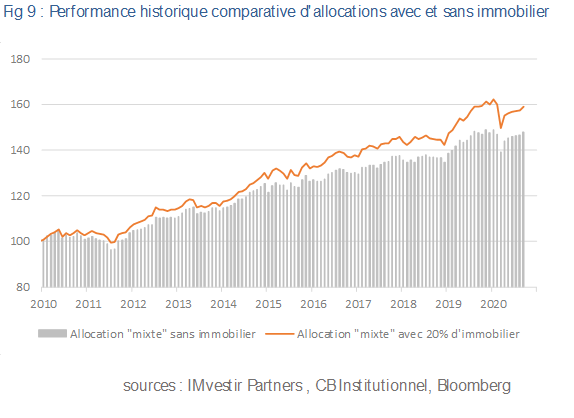

Im Hinblick auf ihre Renditeentwicklung sind Immobilien eine unverzichtbare Anlageklasse. Sie profitieren von einem guten Risiko-/Renditeverhältnis (Sharpe Ratio) einerseits und einer geringen Korrelation mit anderen Anlagekategorien andererseits.

Diese geringere Abhängigkeit von Anleihen und Aktien resultiert aus dem für Immobilienanlagen spezifischen Risiko.

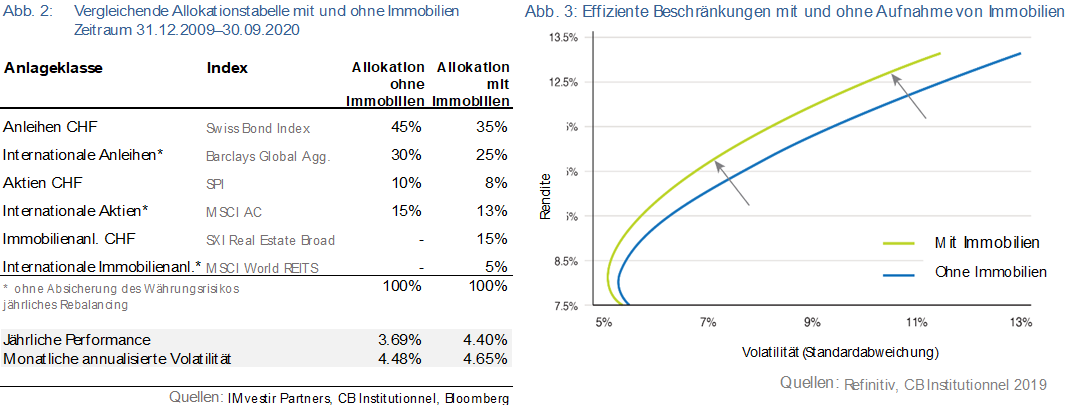

Sowohl institutionelle als auch private Anleger können die Effizienz ihres Portfolios durch eine Diversifizierung in Immobilienanlagen deutlich erhöhen.

Effizienz ihres Portfolios durch eine Diversifizierung in Immobilienanlagen deutlich erhöhen.

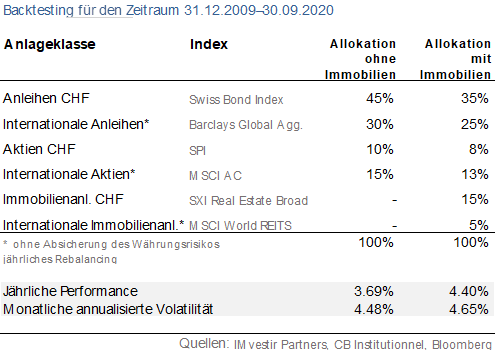

Statistiken aus Referenzindizes belegen, dass die Anlageklasse Immobilien gleichzeitig Renditen steigern und Risiken minimieren kann. Für ein gegebenes Risikoniveau erhöhen Immobilien im Portfolio die Rentabilität um 0,70 % p.a.

Unvollkommenheit des Immobilienmarktes

Indexreplikation: eine wesentliche Herausforderung

In den meisten Fällen werden Anlageentscheidungen mit einem um das Risiko bereinigten Rentabilitätsziel getroffen. Sie gründen sich auf Ergebnisse von Referenzindizes.

Wir beobachten jedoch erhebliche Abweichungen zwischen den theoretischen Allokationen, die wir aus Benchmark-basierter Optimierung erhalten, und der tatsächlichen Gewichtung. Diese Abweichungen ergeben sich aus der inhärenten Unvollkommenheit des Immobilienmarktes. Hier sind die Heterogenität des Angebots, die verbreitete Konzentration der Nachfrage, die mangelnde Transparenz des Käufers, die Illiquidität, die hohen Transaktionskosten und die regulatorischen Anforderungen zu nennen.

Die Realisierung von Immobilienanlagen wird ausserdem durch die mangelnde Replizierbarkeit von Referenzindizes erschwert.

Verbesserter Zugang und Diversifizierung durch Immobilienverbriefung

Aufgrund der internationalen Expansion des Immobilienmarktes sowie der Entwicklungen bei der Verbriefung und bei Anlagefonds sind eine Reihe von Beschränkungen weggefallen und der Markt ist in den vergangenen zehn Jahren leichter zugänglich geworden. Auch das erweiterte Angebot an Anlageinstrumenten erleichtert den Marktzugang erheblich.

Hier ist als erste Anlageform die Direktanlage zu nennen. Über Beteiligungen an Wohn-, Gewerbe-, Industrie- oder Verwaltungsimmobilien wird hierbei in traditioneller Weise am Immobilienmarkt investiert.

Die zweite Anlageform sind kollektive Anlagen. Diese können kotiert oder nicht-kotiert sein.

Bei kotierten Titeln handelt es sich um Immobiliengesellschaften oder Immobilienfonds.

Nicht-kotierte Produkte sind Immobilienstiftungen die sich an Pensionskassen oder Anlagefonds und Privatanleger richten. Mit dieser erhöhten Diversifizierung von Anlageinstrumenten lässt sich die Unvollkommenheit des Immobilienmarktes zumindest zum Teil ausgleichen.

Damit wird die externe Diversifizierung, die die Anlageklasse auf Portfolioebene bietet, auf eine interne Risikoallokation innerhalb der Anlagekategorie erweitert.

Die Aufnahme von Immobilien in das Portfolio erhöht dessen Effizienz, erfordert für eine optimale Realisierung aber eine aktive Verwaltung. Während Investitionen in traditionelle Anlageklassen einen passiven Ansatz erlauben, sind Immobilienanlagen wegen ihrer geringen Homogenität nicht unbedingt in Indizes replizierbar.

Ein Immobilienvermögen lässt sich durch drei wesentliche interne Quellen diversifizieren:

- Geografisch

Länder, Regionen

- Nach Sektoren

Wohnen, gewerblich, gemischt, andere

- Nach Anlageinstrumenten

Fonds, Dachfonds, Stiftung, Immobiliengesellschaft, REITs, Privatanlagen

Wie sieht eine optimale Diversifizierung aus?

Einflussfaktoren und strategische Allokation

Um die Frage nach dem geeigneten Anteil an Immobilien für einen Anleger zu beantworten, müssen die Einflussfaktoren, die ihrer Preisentwicklung zugrunde liegen, bekannt sein; historische Renditen und Risiken setzen sich nicht notwendigerweise fort. Nach der von CB Institutionnel entwickelten Modellierung sind drei Variablen entscheidend für den Wert einer Immobilienanlage:

- Die heimische Volkswirtschaft, bestimmt durch das Haushaltseinkommen, die Produktivinvestitionen, öffentliche Ausgaben und die Fiskalpolitik

- Die finanziellen Bedingungen, definiert durch die Geldpolitik und die Risikoprämien, die für die Finanzierung von Immobilien verlangt werden

- Der Wertzuwachs bei Immobilienanlagen, der sich stärker auf das Ausmass der Bewegungen als auf die Trends auswirkt

Die spezifischen Faktoren, die die Immobilienpreise massgeblich beeinflussen, sind die Binnennachfrage und die Zinsen auf Inlandkredite sowie die Renditen von Hypothekendarlehen. Auf struktureller Ebene hängt die Bewertung von Immobilienanlagen vom Pro-Kopf-Vermögen, dem Kapitalisierungssatz der Unternehmen sowie der Höhe der realen Kapitalverzinsung ab.

Hoesli, Lekander und Wietkewic (International Evidence on Real Estate as Portfolio Diversifier, 2004) zufolge sollten Immobilienanlagen in einem diversifizierten Portfolio eine variable Gewichtung zwischen 15 % und 25 % aufweisen. Die Höhe des Engagements richtet sich nach den Risikopräferenzen des Anlegers sowie den Anlagevehikeln, in die investiert wird. Ebenso ist der Internationalisierungsgrad der anderen Engagements von Bedeutung. Wegen der hohen Abhängigkeit schweizerischer Aktien vom internationalen Markt ist für schweizerische Pensionsfonds eine höhere Gewichtung bei Immobilienanlagen gerechtfertigt: Das strategische Engagement wird auf 20 % bis 25 % geschätzt.

Regionales und internationales Engagement

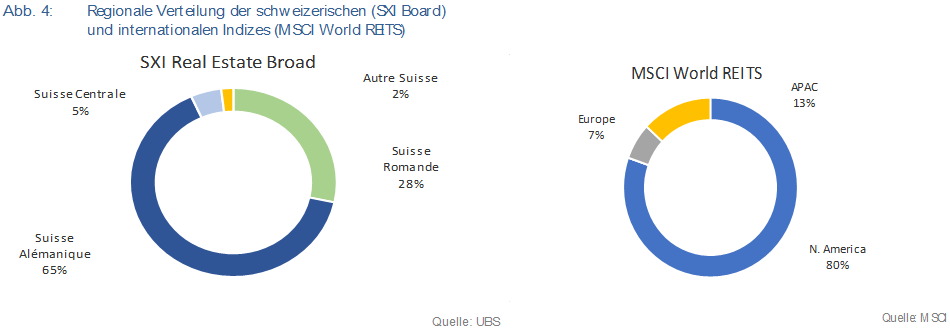

Die regionale Verteilung von Immobilienanlagen kann aufgrund der Konzentration bestimmter Sektoren in einer Region von grosser Bedeutung sein. Auch die Dichte der Wohnbebauung oder die Wirtschaftsaktivität in Ballungszentren können eine Rolle spielen. Die regionale Verteilung wird bei Direktanlagen häufig unterschätzt.

Wenngleich erst jüngst umgesetzt, so kann die internationale Diversifizierung von Immobilienanlagen die Effizienz eines Portfolios spürbar erhöhen. Internationale Immobilienanlagen korrelieren aufgrund ihrer starken Abhängigkeit von den jeweiligen Volkswirtschaften weniger stark mit Anleihen und Aktien in Fremdwährungen sowie Investitionen an heimischen Börsenmärkten. So stellen sie eine attraktive Diversifizierung sowohl gegenüber internationalen Anlagen als auch gegenüber heimischen Immobilien dar.

Bei einer langfristigen Anlage kann, wie bei allen finanziellen Werten, die Korrelation mit den übrigen Investitionen steigen, wenn ein Schock auftritt, beispielsweise eine Finanz- und Wirtschaftskrise oder eine Naturkatastrophe.

Es kann zu einem komplementären Engagement in einer Anlageklasse oder einer gewissen Reduktion des Engagements auf dem lokalen Markt kommen. In Prozent ausgedrückt, kann ein diversifiziertes Portfolio mit 20 % Immobilienanlagen ein Engagement in der Grössenordnung von 5 % am internationalen Markt enthalten.

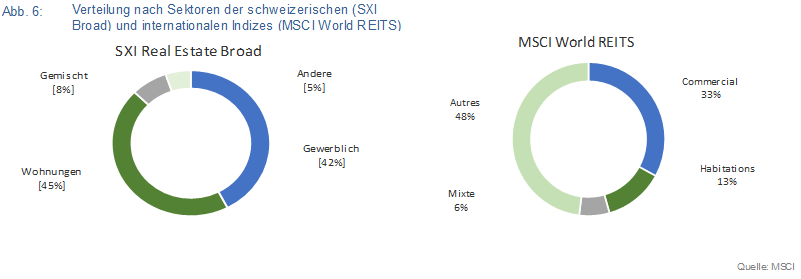

Verteilung nach Sektoren

Neben der geografischen Verteilung ist auch die Diversifizierung nach Sektoren von Bedeutung. Sie kann das Risikoprofil einer Anlage erheblich verändern.

Bei Immobilienanlagen lassen sich im Wesentlichen folgende Sektoren unterscheiden:

- Wohnimmobilien

- Gewerbeimmobilien: Industrieimmobilien, Büros, Distribution, öffentliche Verwaltung, Logistik, ...

- Mischzwecke: Wohnen/Gewerbe

- Sonstige: Im Bau befindliche Immobilien, Baugrund, Dienstleister, ...

Wie bei den Statistiken des Immobilienindex MSCI entspricht die Gewichtung der kotierten Anlagen nicht zwingend der gewünschten sektoriellen Verteilung.

Bei den schweizerischen Pensionsfonds wird bei einer allgemeinem Übergewichtung im Bereich Wohnimmobilien vor allem direkt investiert. Gleichzeitig sind Gewerbeimmobilien, Bürogebäude und Industrieflächen allgemein untergewichtet.

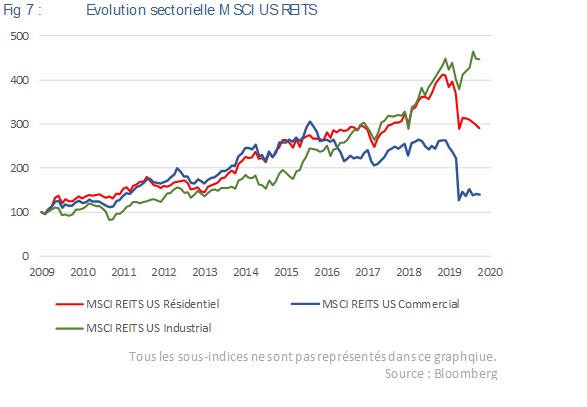

Bei der Wertentwicklung beobachten wir sowohl Instabilität als auch einen zunehmenden Unterschied der Renditen, der durch den Anstieg im Online-Handel noch verstärkt wird. Während die Rentabilität von Wohnimmobilien weiterhin sehr stabil ist, erleben Gewerbeimmobilien einen deutlichen Rückgang der Profitabilität. Ungeachtet der besonderen Risiken von Industrieimmobilien erfreute sich dieser Sektor in den letzten fünf Jahren der grössten Renditesteigerung. Büroimmobilien könnten durch verstärkte Telearbeit unter Druck geraten.

Insbesondere muss sich die Diversifizierung nach Sektoren nach dem Risikoprofil des Anlegers sowie nach der strukturellen Entwicklung des Wirtschaftsumfelds richten.

Im derzeitigen Umfeld sollten Wohn- und Gewerbeimmobilien und die öffentliche Verwaltung strategisch gegenüber dem Einzelhandel und Bürogebäuden bevorzugt werden.

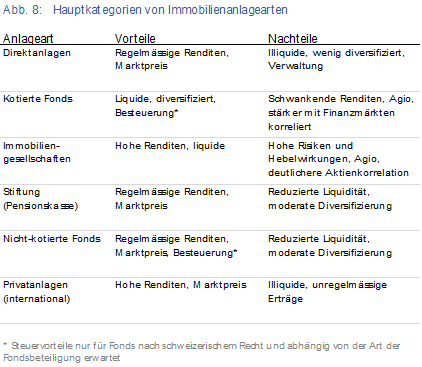

Allokation von Anlageinstrumenten

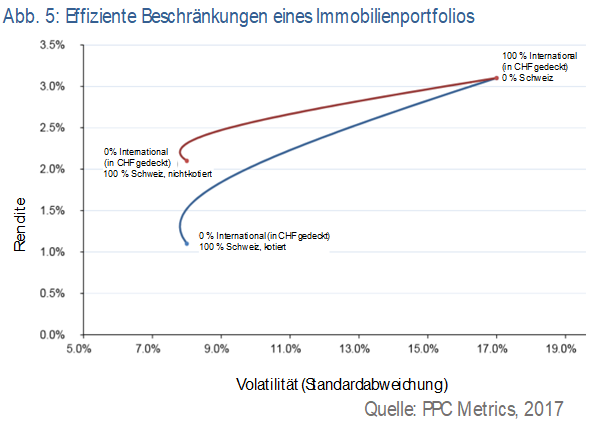

Dank der Verbriefung und des Aufschwungs bei Immobilienfonds können Anleger der Unvollkommenheit des Immobilienmarktes, insbesondere seiner Illiquidität und Heterogenität, nun begegnen. Mit Hilfe von Anlageinstrumenten können diese Beschränkungen folglich entfallen; gleichzeitig müssen andere Arten von Risiken in Kauf genommen werden.

Wie sich aus der nachstehenden Tabelle über die Vor- und Nachteile der untersc hiedlichen Anlageinstrumente ergibt, müssen Investoren bei liquiden Immobilienanlagen die Zahlung eines Agios hinnehmen, also einen Aufpreis in Form der Differenz zwischen Fondspreis und Wert der Basiswerte. Das Agio variiert je nach den äusseren Faktoren wie dem Zinsniveau oder systemischen Risiken. Es hängt auch von internen Faktoren ab. Hierzu zählen die Vorteile der Diversifizierung und der Liquidität, die Qualität der Verwaltung, die Möglichkeit der Neubewertung von Immobilien und latente Steuern bei Liquidation.

hiedlichen Anlageinstrumente ergibt, müssen Investoren bei liquiden Immobilienanlagen die Zahlung eines Agios hinnehmen, also einen Aufpreis in Form der Differenz zwischen Fondspreis und Wert der Basiswerte. Das Agio variiert je nach den äusseren Faktoren wie dem Zinsniveau oder systemischen Risiken. Es hängt auch von internen Faktoren ab. Hierzu zählen die Vorteile der Diversifizierung und der Liquidität, die Qualität der Verwaltung, die Möglichkeit der Neubewertung von Immobilien und latente Steuern bei Liquidation.

Trotz Agio und einer höheren Korrelation mit Finanzmärkten ist zu beachten, dass bei äquivalenten Basiswerten die langfristige Wertentwicklung von Immobilienfonds mit der Wertentwicklung von Direktanlagen, insbesondere von Stiftungen, vergleichbar ist. Die Performance-Unterschiede ergeben sich im Wesentlichen aus der Entwicklung des Zinsniveaus und aus Wirtschafts- und Finanzschocks.

Im Gegensatz zu Direktanlagen, die eine «Buy and hold»-Strategie erlauben, erfordert die optimale Nutzung von Immobilienfonds eine flexiblere Verwaltung des Engagements. In Zeiten hoher Agios aufgrund deutlich gesunkener Zinsen können kotierte Anlagen zugunsten ihrer nicht-kotierten Entsprechungen reduziert werden. Umgekehrt kann ihr Anteil erhöht werden, wenn Agios aufgrund wirtschaftlicher Schocks oder sehr hoher Renditen stark zurückgehen.

Immobilien – eine unumgängliche Anlageklasse

Im Hinblick auf ihre Renditeentwicklung sind Immobilien definitiv eine unverzichtbare Anlageklasse. Sie profitieren von einem attraktiven Risiko-/Renditeverhältnis einerseits und einer geringen Korrelation mit anderen Anlagekategorien andererseits. Eine Aufnahme ins Portfolio kann dessen Effizienz erheblich steigern.

Die Unvollkommenheit des Immobilienmarktes erfordert eine aktive Verwaltung durch mehrdimensionale Diversifizierung nach Regionen, Sektoren und Anlageinstrumenten.

Pascal Delessert

Pascal Delessert

IMvestir Partners SA

+41 79 448 60 20

Edouard Crestin-Billet

CB Institutionnel

+41 79 210 39 22 / +41 22 347 49 36